שמעו, יצא לי מדריך מקיף. כשגוללים קצת למעלה רואים ראשי פרקים. אם אתם לא כשירים לקרוא הכל, אתם יכולים לגלול דוך למה שרלוונטי לכם ומעניין אתכם.

עוד נקודה: אני צריכה לכסתח את עצמי ולכן מחדדת ששום דבר פה הוא לא המלצה, ושכל אחד יקבל את ההחלטות שמתאימות לו, ושלפני ביצוע פעולה כדאי להתייעץ עם מומחה.

אני שמה את זה על השולחן מההתחלה כי אמרו לי שכנות זה טוב ליחסים: אני חובבת השקעה במדדי מניות כי בא לי להיות עצלנית וכי יש לי זמן. אם זה מדבר אליכם, אתם מוזמנים לקרוא על איך פתחתי את תיק ההשקעות הראשון שלי. זאת לא האופציה היחידה כמובן וגם על יתר האופציות אני מדברת פה. יאללה, שוק ההון:

שלב 1: מסחר במניות או השקעה לטווח ארוך?

כשאנשים מתחילים לברר על הבורסה (אני מעדיפה את המונח "שוק ההון", אבל "בורסה" גם תופס), די מהר הם יתקלו באנשים שיספרו להם על הקורסים שלהם למסחר במניות וישתמשו בסרטוני סטוק של דולרים שנופלים מהשמיים. אחרים יגידו "תשקיעו במדדים ל-30 שנה" וישבעו בשמו של וורן באפט.

יש מליון דרכים להשקיע כסף. כדי להתחיל להשקיע צריך:

השקעה= לשים את הכסף לפרק זמן ארוך ככל האפשר ולשכוח שהוא שם

מסחר= לקנות ולמכור ולקנות ולמכור, במטרה למקסם רווחים בטווח הקצר.

מסחר יותר מסוכן מהשקעה, אבל בטווח הקצר הוא יותר רווחי ממנה. הוא מעולה למי שאין 10 שנים לחכות שההון שלו יצבור ריבית דריבית.

אני מעדיפה להשקיע ולא לסחור. הטיעונים שלי מחלקים ל"למה השקעה זה טוב" ול"למה מסחר זה רע":

טיעונים נגד מסחר:

- זמן וידע: זמן הוא כסף אבל גם זמן הוא גם ידע. אין לי את הידע, את הזמן לרכוש את הידע, ואת הזמן לצבור נסיון שיהפוך את הידע שצברתי לשווה משהו בעולם האמיתי.

- מפוקפקים: כמות המפוקפקים שישמחו למכור לי קורס – גבוהה מאוד. עד כה כל אחד נראה לי יותר מפוקפק מהשני. אני לא רוצה להגיד "לא נתקלתי באדם אחד לא מפוקפק שמוכר קורסים", אז אני אגיד שאין לי את הכלים לבחור מישהו אמין.

- זאת עבודה במשרה מלאה: האדם היחיד שאני מכירה שעוסק במסחר יומי ובנה וילה בהרצליה פיתוח – עשה את זה אחרי בערך 30 שנה שזה כל מה שהוא עושה. וגם את זה הוא עשה כשיש לו גב כלכלי חזק מאוד. כששאלתי האם הוא ממליץ הוא אמר "רק אם את מוכנה לשבת ולהסתכל רק על זה במשך שעות, ורק אם את מוכנה לאבד חצי מליון ש"ח ביום אחד". אם יש לכם עבודה – תעזבו אותה.

טיעונים בעד השקעה:

תכל'ס הטיעונים שלי כולם מסתכמים ב"אני משקיעה עצלנית ובא לי להישאר כזאת".

אני משקיעה עצלנית: אני אוהבת את תיק ההשקעות שלי כמה שפחות מנוהל. בשביל להרשות לעצמי את העצלנות הזאת, אני צריכה לקנות קרנות כמה שיותר כלליות, שידוע שלאורך זמן יש להן ביצועים טובים. לא בא לי לשבת על זה שעות, לא בא לי לקרוא דוחות של חברות, לא בא לי לעשות סווינג (מסחר שמתפרס על פני כמה ימים) ולרכב על מגמות. בא לי לזרוק כסף לתיק ההשקעות ואז לשכוח שהוא שם ואחרי כמה שנים להציץ ולראות כמה יפה ההון שלי גדל.

שלב 2: לבחור אפיק השקעה

אחרי שבחרנו בין מסחר להשקעה (אני, אם אולי שמתם לב בין הרמזים הדקיקים שפיזרתי פה, חזק בצד של השקעה), כדאי לדעת במה להשקיע.

אלו האפיקים המרכזיים בשוק ההון. יש עוד כל מני מילים שאני יכולה להכניס פנימה כדי להישמע חכמה, כמו "שורט", "חוזים עתידיים" וכאלה. אבל אין סיבה. באנו להישאר בדברים הפשוטים.

אפשר לבנות תמהיל. כלומר לא חייבים לשים 100% מהכסף שלכם רק באחד מהם. אפשר לקנות מה שרוצים, כמה שרוצים (במגבלות התקציב) ובאיזו קומבינציה שרוצים.

כשמשקיעים דרך קרן השתלמות או קופת גמל להשקעה (הרחבה עליהם – בסעיף הבא), מי שקונה אותם הוא בית ההשקעות, לא אתם. לכן השאלה איך קונים אותם לא רלוונטית. כל מה שמעל לפסקה על "איך קונים" – כן רלוונטי.

השאלות איך קונים כן רלוונטיות למי שמתכוון לפתוח תיק השקעות בבנק או בבית השקעות.

השקעה במניות בודדות

בדרך כלל כשאנשים רוצים לדעת איך להתחיל להשקיע בשוק ההון, הם שואלים "איך להתחיל להשקיע במניות".

השקעה במניות היא בעצם השקעה בחברות. ערך המניה נגזר מכל מני דברים, ובגדול נועד לשקף את מה שהשוק חושב על החברה כרגע ומה השוק חושב על עתיד החברה. זה כולל את התחום בו החברה פועלת ולאן הוא הולך, את הנכסים וההתחייבויות של החברה, האם היא חילקה דיווידנד לאחרונה ועוד כל מני פרמטרים.

התנודה של מניות היא הגדולה מבין שלוש האופציות שהבאתי כאן. זה אומר שאם המניה שאתם מושקעים בה נתנה זינוק מכל סיבה שהיא – הרווחתם. מצד שני, אם היא הפסידה – חבל.

אלו לא הימורים. אפשר לנהל תיק מניות באמצעות קריאת הדוחות.

איך קונים מניות

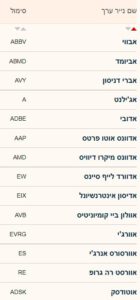

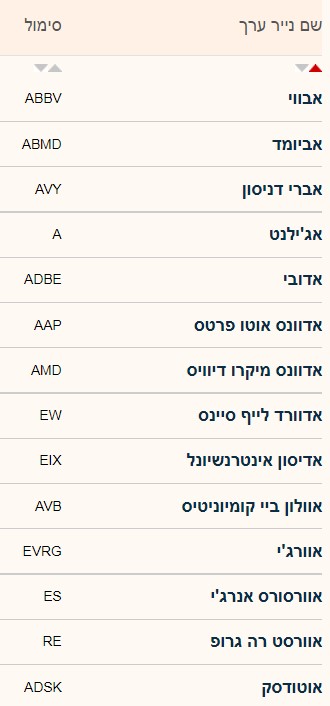

כדי לקנות מניות נבחרות, חפשו את הסימול שלהן. לכל מניה יש סימול, כלומר מזהה יחודי בן מספר אותיות, שאומר שזאת המניה המדוברת. לרוב הסימול יזכיר את שם החברה. למשל כדי לקנות מנייה של אטסי, חפשו ETSY ושל אמזון AMZN. אלו למשל סימולים כמה חברות באות א' שהיה לי קל להביא לכם צילום מסך שלהן:

כדאי לפני קנייה לבדוק שאתם אכן קונים את המניה הנכונה. ב-2020, כשכולנו חיינו בזום, המוני אנשים קנו מניות של החברה הלא-נכונה, רק כי הסימול שלה היה ZOOM. אם הם היו בודקים, הם היו מגלים שהחברה שהם באמת רוצים לקנות, נקראת בבורסה ZM.

למניות יש גם מספר מזהה. באנגלית הוא נקרא CUSIP number ומכיל אותיות ומספרים, בעברית הוא מכיל רק מספרים. אגב, סימול המניות ישראליות הוא באותיות עבריות.

השקעה במדדי מניות

השקעה במדדים זה הפייבוריט שלי. מדד מניות הוא אוסף של מניות שיש להן מכנה משותף אחד או יותר. הנפוצים הם גודל החברה, השוק שבו היא פועלת ותחום הפעילות של החברה. למשל מדד 500 המניות הכי גדולות בבורסה האמריקאית נקרא S&P500. מדד 125 החברות הכי גדולות בשוק הישראלי נקרא ת"א 125, וכן הלאה.

יש המון מדדים שונים של מניות. יש למדדים שני יתרונות גדולים:

- לאורך שנים, התשואה שלהן גבוהה מאוד. יש את הסיפור המפורסם על ההתערבות של וורן באפט מול קרן השקעות – מי יתן תשואה גבוהה יותר. באפט השקיע ב-S&P 500, וקרן ההשקעות ההיא ניהלה את ההשקעה כמו בית השקעות טוב. עשור אחר כך, באפט ניצח. אפשר לקרוא את הסיפור המלא פה.

- בגלל שהם כוללים בתוכם הרבה מניות, הם מצריכים פחות ניהול. לפני 60 שנה החברות הגדולות היו חברות תעשייה ובנקים. מי יכל לדמיין חברות כמו אדובי, אמזון או נטפליקס? גם היום יש בנקים ותעשייה בין החברות הגדולות בעולם – אבל מי שקנה מניות של החברות הכי גדולות לפני 60 שנה – פספס את עליית חברות הטכנולוגיה.

אי אפשר באמת להשקיע במדד. מדד הוא ייצוג סטטיסטי. מה שכן אפשר לעשות הוא לקנות קרן מחקה מדד. הקרן היא תעודה אחת, או נייר אחד. כשהמדד עולה – שווי הנייר שלכם עולה. כשהמדד יורד – שווי הנייר שלכם יורד.

איך קונים

כדי להשקיע במדד, בוחרים את המדד הרצוי ומחפשים קרן מחקה שלו. גם כאן – לכל קרן מחקה יש סימול.

אפשר לעשות את זה באמצעות חיפוש בגוגל ("קרן מחקה [שם מדד]"), ואפשר גם לחפש באתרים כמו פאנדר שגם יתן לכם להשוות דמי ניהול. אין פה סנטימנטים. לכו עם מי שמציע לכם את דמי הניהול הכי נמוכים, לרבות 0 דמי ניהול.

השקעה באג"חים

הכלי השלישי הוא אג"חים. אג"חים הם אגרות חוב. הן מונפקות על ידי חברות או ממשלות.

התשואה שלהן לא מרהיבה, בלשון המעטה. בסוף שנות השמונים ותחילת שנות התשעים זה היה אפיק טוב אחרי שהרבה ישראלים איבדו את הכסף שלהם בבורסה. היום אחוז אחד בשנה זאת תשואה גבוהה יחסית לאג"ח.

משתמשים בהם בעיקר כשלא רוצים לסכן את הכסף, בדרך כלל כי צריך אותו בטווח הקרוב.

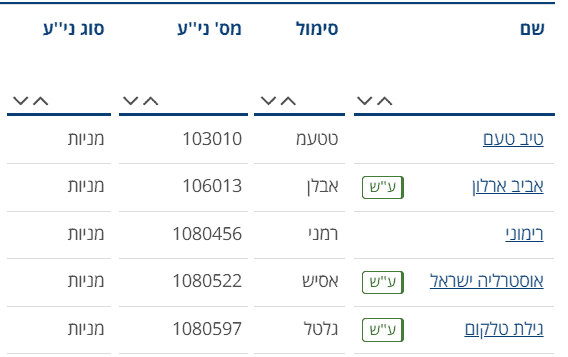

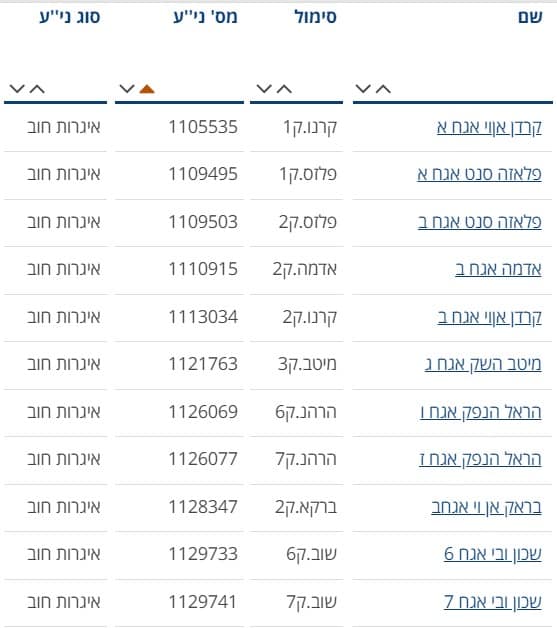

איך קונים

בדיוק כמו מניות, לאג"חים יש סימול וגם מספר נייר. חפשו אותם.

שלב 3: לבחור מכשיר השקעה

"מכשיר השקעה" הוא המוצר שבו אתם שמים את הכסף שלכם – לא משנה אם זה מניות, מדדים או אג"חים. אתם יכולים לבחור את התמהיל: כמה מהתיק הולך לכל דבר.

המכשירים נבדלים באפיקי ההשקעה שפתוחים בפניכם, בדמי הניהול, במי מנהל את הכסף בפועל ובמינימום לפתיחת תיק.

קרן השתלמות

קרן השתלמות היא מכשיר פיננסי שנפתח בבית השקעות כמו אנליסט, אלטשולר, אקסלנס וכו'.

זה מכשיר ההשקעה האהוב עלי. הסיבה היא כי זאת ההשקעה היחידה שאין עליה מס רווחי הון. אם אתם עצמאים – אתם גם משלמים פחות מס בעקבות ההפקדה הזאת.

הקטצ': מרגע פתיחת תיק, אי אפשר לגעת בכסף 6 שנים. מה שאפשר לעשות במידת הצורך הוא לקחת הלוואה על חשבון קרן ההשתלמות.

מי שיכול להרשות לעצמו גם לפתוח קרן השתלמות וגם לא לגעת בכסף – בגלל הפטור ממס רווחי הון, זה המכשיר הראשון שלדעתי כדאי לאנשים להשקיע בו.

בקרן השתלמות אתם לא יכולים להשקיע בכל דבר עלי אדמות. אתם לא יכולים לבחור מניות או מדדים, אלא מסלול או מסלולים. אחרי בחירת המסלולים האנליסטים של בית ההשקעות ישקיעו עבורכם בהתאם למה שבחרתם.

מי יכול לפתוח: המעסיק. אצל שכירים – רק הבוס; אצל עצמאים הם המעסיק אז הם יכולים לפתוח לעצמם.

מינימום לפתיחת תיק: לא מכירה שיש מינימום.

מקסימום הפקדה: אצל שכירים מקובל להפקיד 10% מהשכר ברוטו: 2.5% עובד, 7% מעביד. עצמאים יכולים להפקיד עד בערך 19,000 ש"ח בשנה (המספר עולה כל שנה עם עליית המדד); זאת הוצאה מוכרת עד 11,500 ש"ח (בערך) או עד 4.5% מההוצאה החייבת במס, הנמוך מבין השניים.

עלויות: דמי ניהול מצבירה.

איך לפתוח

אני מעדיפה ללכת עם מי שמציע לי את דמי הניהול הכי נמוכים. בלי סנטימנטים. ביצועי עבר לא מעידים כלום על ביצועי עתיד (לדוגמה: היו שנים שדיברנו על "מגע הזהב של אלטשולר", בשנתיים האחרונות הביצועים פחות טובים.)

אפשר להשוות בין הקופות בגמל.נט, או להיעזר בסוכן. אני עובדת עם טרפז פיננסים, ותמיד יש להם "קבוצות רכישה", כלומר אפשרות לצרף אנשים לקרן השתלמות בדמי ניהול ממש נמוכים:

להגדיל חסכון ב-5 צעדים פשוטים

1. מלאו את הפרטים

2. פתחו קופת גמל להשקעה או קרן השתלמות

3. בנו את התמהיל המתאים לכם ביותר בעזרת היועצים של טרפז פיננסים

4. הפקידו כסף עד סוף השנה

5. הגדילו את החסכון שלכם

* ההטבה גם לשכירים וגם לעצמאים

** ההטבה ללא עלות מעבר לדמי הניהול

ב-31.12 נגמרת שנת המס וההפקדה מתאפסת. חבל לפספס שנה.

קופת גמל להשקעה

האפיק הבא שפשוט לפתוח הוא קופת גמל להשקעה (לא לבלבל עם קופת גמל פנסיונית). גם אותו אפשר לפתוח בכל מקום שפותחים בו קרן השתלמות או קרן פנסיה. גם אותו פותחים כמו קרן השתלמות – באמצעות השוואה בגמל.נט, או עם סוכן.

גם כאן, אפשר לבחור במסלול מנייתי, מחקה מדד S&P 500 (לא כל בתי ההשקעות מציעים אותו), אג"חי וגם כל תמהיל ביניהם. גם פה אתם לא יכולים לבחור מניות או מדדים, אלא מסלול או מסלולים. אחרי בחירת המסלולים האנליסטים של בית ההשקעות ישקיעו עבורכם בהתאם למה שבחרתם.

מי יכול לפתוח: כל אחד, כולל הורים שיכולים לפתוח קופ"ג על שם הילדים הקטינים שלהם. אם הילדים שלכם מתעניינים בהשקעות – זאת דרך טובה.

מינימום לפתיחת תיק: הוראת קבע של 100 ש"ח בחודש או הפקדה חד פעמית של כמה מאות שקלים.

מקסימום הפקדה: 70,000 ש"ח בשנה לכל קופה

עמלות: דמי ניהול מהפקדה (כלומר כסף שיורד בכל פעם שאתם מפקידים כסף לתיק) ודמי ניהול מצבירה (כלומר כסף שיורד מתוך הסכום שקיים אצלכם)

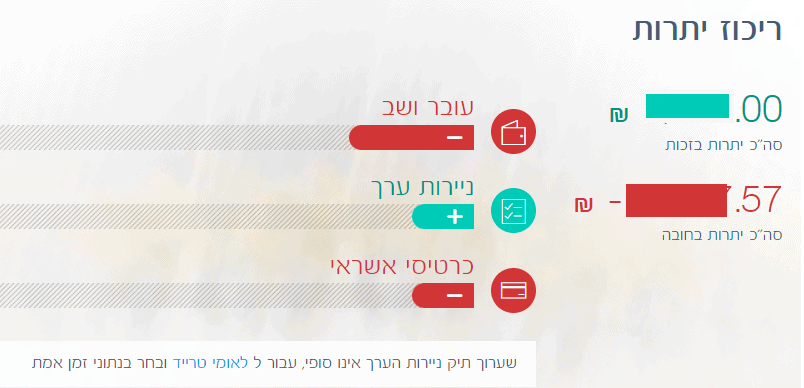

תיק השקעות בבנק

הגענו למקום קצת יותר מתקדם. הסיבה שתיק השקעות בבנק נמצא לפני תיק השקעות בבית השקעות הוא שיותר פשוט לפתוח אותו וגם להעביר אליו כסף, וגם מינימום אין ממש.

כל בנק מציע ללקוחות שלו גישה לשוק ההון, וזה פשוט ברמה של לפתוח אפליקציה. פתיחת חשבון בלאומי טרייד, פפר אינווסט וכל החברים האלה פשוטה ולא מצריכה מיליארד טפסים. גם סכום ההפקדה הראשוני לא קיים, או בגובה כמה מאות בודדות.

העברת הכסף לחשבון ההשקעות היא עוד דבר פשוט, כי חשבון המסחר מחובר לחשבון העו"ש.

אז איפה הקטצ'? בעמלות, שגבוהות יותר מעמלות בבית השקעות. אם אתם רק קונים ושוכחים מהכסף, כלומר משקיעים לטווח ארוך – זה לא נורא. אם אתם סוחרים, כלומר מבצעים הרבה פעולות של קנייה ומכירה כל יום – זה כבר יותר מבאס, והעמלות הן דבר שכדאי לשים לב אליו.

מי יכול לפתוח: כל אדם שיש לו חשבון בנק יכול לפתוח חשבון מסחר בבנק שלו

מינימום לפתיחת תיק: כמה מאות בודדות

מקסימום הפקדה: לא קיים

עלויות: עמלות קנייה ומכירה

תיק השקעות בבית השקעות

זה כבר הכי מתקדם. כמו תיק השקעות בבנק, גם בבית השקעות אתם יכולים לקנות כל מה שיש לבורסה להציע. מניות בודדות, קרנות מחקות מדד, אג"חים וכל דבר שכן או לא ציינתי פה. אם זה נמכר בבורסה, זה פתוח בפניכם.

בתיק השקעות בבית השקעות צריך הון עצמי של כמה עשרות אלפי שקלים. צריך להעביר כסף לחשבון המסחר, לדווח לבית ההשקעות על ההעברה, ואחרי שהכסף מופיע בחשבון – אפשר לקנות. זאת פעולה קצת מסורבלת, אבל לפעמים עם העמלות זה שווה את זה.

אם אתם רוצים גם לפתוח חשבון באקסלנס, שדורש את ההון הכי נמוך לפתיחת תיק (20K), אני אשמח שתפתחו אותו דרך הקישור שלי. כשנרשמים דרכי מקבלים, חוץ מכל ההטבות הרגילות למצטרפים חדשים, גם 100 ש"ח מתנה.

מי יכול לפתוח: כל אדם שיש לו חשבון בנק יכול לפתוח חשבון מסחר בבנק שלו

מינימום לפתיחת תיק: 20-50 אלף ש"ח, תלוי בבית השקעות.

מקסימום הפקדה: לא קיים

עלויות: עמלות קנייה ומכירה.

| מינימום ומקסימום | מי מנהל | יתרון מרכזי | חיסרון מרכזי | |

|---|---|---|---|---|

| קרן השתלמות | אין מינימום. מקסימום בערך 19,000 בשנה | בית ההשקעות, בהתאם למסלולים שבחרתם | אין מס רווחי הון! | גובה הפקדה המקסימלי הוא הנמוך מבין הארבעה |

| קופת גמל להשקעה | מינימום כמה מאות בודדות; מקסימום 70,000 בשנה | בית ההשקעות, בהתאם למסלולים שבחרתם | הכי נגיש. כל אחד יכול לפתוח בקלות. | יש דמי ניהול |

| תיק השקעות בבנק | אין מינימום ומקסימום | אתם | יותר פשוט להתנהל איתו מתיק בבית השקעות | יותר מתאים להשקעה מלמסחר |

| תיק השקעות בבית השקעות | מינימום לפתיחת תיק החל מ-15,000 ש"ח, אין מקסימום | אתם | כל דבר שנסחר בבורסה פתוח בפניכם | כשהכל פתוח, קל ללכת לאיבוד |