כשאתם באים לבנות תכנית חסכון ולהשקיע את הכסף שלכם, השאלה הכי חשובה היא מה אורך חיי ההשקעה. כמה זמן יש לכם עד שתצטרכו את הכסף? השאלה הזאת בדרך כלל תקבע את מידת הסיכון של הכסף שלכם.

כלל האצבע של השקעות הוא שככל שיש לכם יותר זמן להשקיע, אתם יכולים להרשות לעצמכם ליטול יותר סיכון וללכת על אפיק יותר מנייתי. כמובן שזה כלל אצבע וקבלו החלטות מושכלות שמתאימות לכם אישית ובמידת הצורך תתייעצו עם אנשי מקצוע.

מה לעשות אם אתם צריכים את הכסף בקרוב? אם אתם חוסכים לחתונה בשנה הקרובה, אם אתם לפני תואר תובעני שלא תוכלו לעבוד במהלכו ואתם רוצים שיהיו לכם רזרבות? אם אתם רוצים לקנות דירה, הסכום מספיק לכם ואין לכם עכשיו זמן לריבית דריבית?

במצבים כאלה, שימו את הכסף שלכם באפיק חסכון לטווח הקצר.

ארבעה פרמטרים בבחירת תכנית חסכון

כשאנשים בוחרים תוכנית חסכון, בדרך כלל הם בוחרים אותם לפי ארבעה פרמטרים:

- ריביות: ככל שפרק זמן ההשקעה ארוך יותר – נצברת יותר ריבית, ואפשר לשים את הכסף במסלולים עם ריבית גבוהה יותר. לכן בהשקעה קצרת טווח (אפילו שלוש שנים) אין מה לבנות על ריביות, והריביות במסלולים הסולידיים נמכות. אבל גם ריבית נמוכה יותר טובה ממצב שאין בו ריבית בכלל, והיא מגנה על הכסף מפני שחיקת הערך שלו בעקבות אינפלציה ויותר חשוב – מפני היעלמות כשהוא סתם שוכב בעו"ש ואתם מבזבזים אותו בלי לשים לב.

- נזילוּת: ברגע האמת נרצה שהכסף שחסכנו יהיה זמין לנו. אם הוא לא זמין לנו (נזיל) ברגע שאנחנו צריכים אותו – זאת בעיה, ואם הוא נזיל מדי – אנחנו עלולים לבזבז אותו במקום להשאיר אותו בחסכון.

- עמלות ומיסים: יש אפיקי חסכון שאם נמשוך מהם כסף, או שנמשוך מהם לפני מועד מסוים – המדינה תגבה מאיתנו מס על הרווחים ("מס רווחי הון"). באפיקים אחרים אנחנו עשוים לשלם עמלה על השימוש בכסף. כדאי לקחת בחשבון גם את דמי הניהול של חלק מהאפיקים. כדאי לדעת מראש בעת משיכת הכסף מהקרן האם נשלם מס/עמלה, ואם כן מה הגובה הצפוי.

- נוחות: מדובר בפרמטר שהוא לכאורה שולי ולכאורה לא אמור לשמש כפקטור, אבל הוא הרבה יותר משפיע ממה שנדמה: הרבה אנשים בוחרים אפיקי חסכון שלא בהכרח טובים להם רק כי הם נוחים להם – ההפקדה נוחה, המשיכה נוחה והבדיקה נוחה. נוחות שווה המון זמן וכסף.

קופת גמל להשקעה

קופות גמל מוכרות כמוצר פנסיוני, אבל קיימות גם קופות גמל להשקעה. כל בתי ההשקעות מציעות קופות גמל להשקעה, אתם יכולים לפתוח לבד או להיעזר בסוכן.

קופות מל להשקעה קיימות בכל מני טווחים ומסלולים, קצרים וארוכים, מנייתיים וסולידיים. חסכון שייועד לטווח קצר בדרך כלל נהוג לחסוך במסלול סולידי (אג"ח). הריבית תהיה נמוכה יותר אבל יהיה פחות סיכוי להפסיד אותו. אפשר גם לנסות להגדיל את ההון ככל האפשר במסלול אגרסיבי יותר (מנייתי).

עמלות: אתם משלמים עמלה על ההפקדות (דמי ניהול) ועל הרווחים.

מיסוי: אם מושכים כספים לפני הפנסיה – אתם מחויבים במס רווחי הון על הריבית שצברה הקרן.

נוחות הפקדה: ההפקדה נוחה מאוד. אפשר לעשות הוראת קבע ואפשר להפקיד באופן חד פעמי, ורק לא לשכוח לעדכן את בית השקעות ולשלוח אסמכתא.

איך אפשר לעזור לך לעשות כסף?

קרן השתלמות

אהובתי שתחיה. כתבתי פה ארוכות על קרן השתלמות.

זאת הטבה שניתנת על ידי המעסיק. הוא מפקיד לכם מפקידים כסף באופן חודשי עצמאים? אתם המעסיק). עד לתקרה של קצת יותר מ-18,000 ש"ח בשנה – ועל הכסף הזה אתם פטורים ממס רווחי הון (בכפוף למספר תנאים). מה שכן, אתם משלמים דמי ניהול (שהם עמלה) על ההפקדות.

קרן ההשתלמות מתאימה לחסכון לטווח בינוני, כלומר – אפשר למשוך משם את הכסף רק אחרי 6 שנים מבלי לשלם על כך מס (בהתאם למגבלות). היא לא מדהימה לטווח הקצר, אבל אם קרן כזאת קרובה להיפתח לכם ואתם יודעים שתצטרכו אותה, היא אפיק מצוין. אפשר להעביר את כולה או את חלקה למסלול סולידי (למשל אג"ח) ולהשתמש בכסף כשהוא משתחרר.

גרירת ותק

בכפוף לתנאים מסוימים, כאשר יש שתי קרנות השתלמות – ותיקה שכבר אפשר למשוך ממנה כספים וחדשה שעוד לא ניתן, ניתן לעשות "החלת ותק": בזכות הותק של הקרן הישנה תוכלו למשוך גם את הכסף מקרן ההשתלמות החדשה שלכם אפילו אם עוד לא עברו שש שנים מאז שפתחתם אותה.

פיקדון

פקדון הוא אפיק השקעה שמבטיח ללקוח תשואה לפרק זמן מוגדר מראש. פיקדונות מוצעים על ידי הבנקים ונבדלים אחד מהשני במסלול (שקלי, מט"חי, צמוד מדד ועוד), באורך תקופת הפקדון (שבועות עד שנים), בגובה הריבית, באפשרויות המשיכה, בחידוש האוטומטי ועוד. יש מסלולים עם סכום מינימום לנעילה בפקדון.

היתרון הגדול של האפיק הזה הוא שהכסף לא מסתכן. הוא גם לא ממש צובר תשואה, אבל מאחר שמדובר בישורת האחרונה לפני שתצטרכו אותו – זה לא בהכרח גרוע.

תקופות הפקדון: כל בנק מציע אפשרות להפקדת לתקופות קצרות: מספר חודשים עד מספר שנים בודדות.

נזילות: בחלק מהתכניות יש "אפיקי יציאה": מועדים בהם אפשר יכולים למשוך את הכסף לפני סוף התכנית. בחלק מהתכניות אי אפשר לגעת בכסף עד לתום התקופה. בכל פקדון יצוינו מועדי יציאה וחשוב לבדוק את זה.

ריביות: ככל שהפקדון קצר מועד יותר, הריבית תהיה נמוכה יותר. פחות מאחוז (לכל התקופה) ולפעמים גם פחות מחצי אחוז. לא פעם בפקדון בלי תחנות יציאה, הריביות יהיו יותר גבוהות מאשר פקדונות עם תחנות יציאה. עם זאת בגלל שהריבית בפקדונות בלאו הכי לא גבוהה, לא בטוח שזה משנה.

נוחות ההפקדה: ברוב הפקדונות אפשר לבצע הפקדות בקלות דרך האפליקציה של הבנק, וכדאי לברר מול הבנק האם ניתן לבצע הפקדות קבועות לפקדון בכל חודש.

כשדיברתי עם יועץ המשכנתאות על איך לרכוש דירה, שאלתי אותו איפה הוא ממליץ לשים את הכסף אם לא רוצים לאבד אותו. הוא המליץ על פיקדון.

קרן נאמנות כספית

נקראת גם "קרן כספית" ולפעמים "קרן שקלית". קרן נאמנות כספית היא היא קרובת משפחה של הפקדון. היא משמשת להחזקת כספים בדרך כלל לטווח של עד 90 יום. האפיק הזה נחשב סולידי מאוד. היתרון שלה על פני פקדון בפרק זמן דומה עשוי להיות התשואה, שתהיה גבוהה בטיפ-טיפה (כמה גבוהב יכולה להיות תשואה ל-90 יום? לא מאוד).

איך פותחים: אפשר לרכוש קרן נאמנות כספית בכל הבנקים (לרבות דרך האפליקציה של הבנק), בחברות ביטוח ובתי השקעות גדולים.

דמי ניהול: בד"כ עד 0.17%. נחשבים נמוכים ביחס לקרנות נאמנות אחרות.

נזילות: אפשר למשוך את הכסף בכל יום בו יש מסחר בבורסה (בימי ראשון אי אפשר).

מיסוי: הרווחים חייבים במס, כשהמס משתנה בין השקעה בשקלים להשקעה במט"ח.

שתי תכניות לא מומלצות לטווח הקצר

מניות

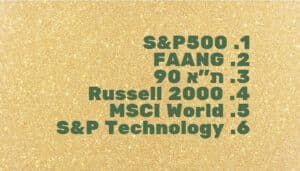

מניות הן אפיק השקעה מוכר ונפוץ מאוד, אבל הן אפיק שנוהגים להמליץ עליו להשקעה לטווח הארוך: מספר שנים או עשרות שנים קדימה, וממש לא כאפיק לטווח הקצר.

קשה מאוד "לעשות מכה" ולהרוויח הרבה כסף מהשקעה במניות בטווח הקצר או ממסחר יומי. אלא אם אתם תותחי בורסה וגם מגידי עתידות טובים, ההמלצה הנפוצה לאדם הסביר היא להימנע מהשקעה במניות כאפיק לטווח הקצר. יש יותר סיפורים על אנשים שניסו את זה והפסידו, מאשר אנשים שניסו והצליחו.

משפט על מסחר יומי: זה מה שילמדו אתכם ברוב הקורסים כי זה משתלם לבית ההשקעות. אתם משלמים עמלה על כל פעולה, ובמסחר יומי אתם עושים מלא פעולות. בהשקעה לטווח הארוך לעומת זאת יש הרבה (הרבה) פחות פעולות קניה ומכירה כי את עיקר הרווח עושים מלהחזיק לטווח הארוך.

עו"ש

פורמלית העובר ושב שלכם הוא לא תכנית חסכון. בפועל מלא אנשים מחזיקים שם עשרות אלפי שקלים.

הם לא סתומים לגמרי. להחזקת החסכון בעו"ש יש כמה יתרונות:

- קל מאוד לברר מה גובה החסכון

- לא צריך לבצע שום פעולה אקטיבית כדי להעביר את החסכון לשם

- ניהול הכסף הוא הכי-הכי נוח

- והכסף נזיל מאוד ולא צריך לבצע שום פעולה כדי למשוך אותו. כמו כן, משיכה מהעו"ש פטורה ממס, אם כי עשויה להיות עמלת משיכה מסוימת בהתאם לבנק.

מנגד, לצבירת סכומים גדולים בעו"ש יש שני חסרונות גדולים:

- הכסף לא צובר ריבית (ולאוך זמן ערכו נשחק בגלל אינפלציה)

- הכסף זמין ונזיל ולכן קל מאוד "לאכול" את כולו בלי לשים לב.

כתכנית חסכון החסרונות של שמירת הכסף בעו"ש עלולים לעלות על היתרונות. כל הקטע בחסכון הוא, ובכן, לחסוך ולא לגעת בכסף.

למרות זאת, את קרן החירום הנזילה (בגובה משכורת או שתיים) יש אנשים שיעדיפו להחזיר בעו"ש יש אנשים שכדאי להם להחזיק בעו"ש.

לריבית שתקבלו עליו, לנזילות של החיסכון, לעמלות והתנאים (כמו למשל דמי ניהול) ולנוחות שלכם.

לרוב- מניות, ולהשאיר את הכסף בעו"ש.