לפני חמש שנים הייתי בפגישה עם אדם עם המון שנות נסיון כיועץ השקעות. התפנה לי כסף ורציתי לפתוח תיק בשוק ההון. רשיון היעוץ שלו לא היה פעיל. הוא לא רצה לשלם כסף לגילדה בשביל רשיון לא פעיל, אבל זה גם אומר שהוא לא יכול היה לייעץ לי ולתת לי שמות של חברות. במקום זה הוא אמר לי "תבחרי תחום שמעניין אותך ונראה לך שיצמח". באותה תקופה זאת עצה גרועה בטירוף. לא הכרתי כלום, לא ידעתי מאיפה להתחיל.

אם גם אתם לא בטוחים מאיפה להתחיל – הנה מדריך על איך להתחיל להשקיע כסף, ואחד על איך פתחתי תיק השקעות.

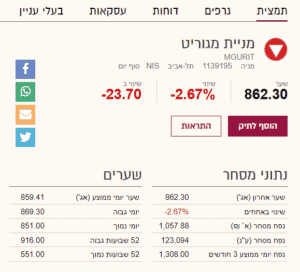

חלק ניכר מעבודה של אנליסטים הוא לבחור מניות ולנסות להבין מתי לקנות או למכור אותן. זה קורה על סמך כל מני דברים שקורים בשוק, אב לגם על סמך תשקיפים של החברה, כולל תחזיות לצמיחה. השוק מבוסס על תחזיות צמיחה בקטע די משוגע. אי אפשר להיחשב חברה טובה ולהישאר באותו גודל, אלא רק לחשוב על מוצרים חדשים וקהל חדש.

אבל לא צריך להיות אנליסטים כדי לבחור מניות. גם אדם סביר יכול לעשות עבודה לא רעה. זה קורה בין היתר בגלל שבהשקעה (בדרך כלל!) יש פוטנציאל רווח לטווח ארוך יותר מבמסחר. אני מתעסקת בהשקעה, ופחות במסחר, וזאת הפרספקטיבה שאני כותבת ממנה.

ההחלטה לכתוב את הפוסט הזה התקבלה סופית תוך כדי שאני נוהגת לירושלים ומאזינה לפרק הזה בפודקאסט Kosher Money, שכתבתי עליו באתר. המרואיין, נפתלי הורוביץ, שעובד כיועץ פיננסי, מחדד שם דברים שידעתי, אבל היה לי קשה להעביר בעל פה. יש הבדל גדול בין להבין משהו, ללדעת לענות כששואלים אותך, ללהצליח לספר את זה מיוזמתך.

אז חלק מהדברים שאני כותבת פה אפשר לשמוע בפרק בפודקאסט:

ואם יותר נוח לכם ביוטיוב, הפרק זמין גם בו:

האם המניה מחלקת דיווידנד?

"דיווידנד" הוא נתח מהרווחים שמחולק לבעלי המניות. השקעת פעם אחת ולא רק ששווי התיק שלך גדל – את גם מקבלת על זה כסף. לחיות על דיווידנדים של מניות זאת ההשקעה הפסיבית האולטימטיבית.

לא כל החברות מחלקות דיווידנד לבעלי המניות, וזה משהו שצריך לבדוק מראש בכל מניה. הרוב הגדול של החברות שמחלקות דיווידנדים עושות את זה ארבע פעמים בשנה, אבל יש גם חברות שמחלקות דיווידנדים בתדירות יותר או פחות גבוהה.

יש כאלה שמעדיפים מניות דיווידנד. הסולידית אומרת שהיא משקיעה רק במניות שמחלקות דיווידנדים.

אחרים מעדיפים להימנע מהן כי לא פעם זה יבוא על חשבון שווי המניה של החברה ועל חשבון הרווחיות שלה, ואני מעדיפה כרגע לנסות להגדיל את שיעור החיסכון שלי בתיק ההשקעות שלי במקום להגדיל את ההכנסה הפסיבית שלי ממנו.

אגב, גם יכול להיות שתעדיפו מניה לפי תחום או לפי חברה ושאלת הדיווידנד לא באמת תשנה לכם. "לא משנה לי" זאת תשובה קבילה.

למשל פה אפשר לראות חברות אמריקאיות שמחלקות דיבידנד ומגדילות אותו משנה לשנה. וב-Finviz אפשר לראות לפי כל מני פילוחים, לרבות דיווידנד. מציעה לגלול לתחתית העמוד ולהסתכל בסיור שלהם באתר.

חינם! חוברת 17 אפיקי השקעה

רעיונות ל-17 אפיקי השקעה שיגדילו לכם את ההכנסות.

היכרות עם התחום ועם החברה

גם אם אתם לא יודעים לקרוא תשקיפים, בחירת מניות להשקעה מבוססת לא מעט על השאלה הסבירה וההגיונית הזאת.

בקיץ 2021 לדהמרקר היה פרויקט: שאלו 11 מומחי השקעות, אנליסטים שעובדים בתחום, אם הם היו צריכים לבחור מניה אחת בלבד – במה הם היו בוחרים. אפשר לראות את הפרויקט המלא כאן.

כל האנליסטים, בין אם הם בוחרים מניה ישראלית או מחו"ל, ולא משנה באיזה סקטור החברה פועלת – מנמקים את הבחירות שלהם על סמך הפעילות העסקית של החברה ועל סמך השוק שבו היא פועלת. הסכמים של החברה, גדילת ביקוש בשוק, מה יש לה שצפוי להגדיל את הרווחיות שלה (ולכן את שווי המניה) ועוד.

אגב, מאחר שעברה שנה מהפרויקט (או יותר, אם אתם מהעתיד) – אפשר גם לראות בגרף אם התחזיות המנומקות וההגיוניות של האנליסטים התממשו. ספוילר: הרוב כן, יש כאלה שלא.

מניה לא קיימת שהייתי קונה

אני למשל מתעסקת עם אתרים נונסטופ. אני מקדמת אתרים בעבודתי (מאניטיים הוא פרויקט והוא בהחלט לא עיקר העבודה או ההכנסה שלי). לכן חיה ונושמת אתרים, בעיקר אתרי וורדפרס. אלמנטור היא חברה ישראלית שפיתחה תוסף מאוד מאוד (מאוד) פופולרי שהפך למאוד בסיסי באתרים. יש לי לקוחות בודדים שלא משתמשים באלמנטור, ואני עצמי משתמשת באלמנטור בכל האתרים שלי.

אם חברת אלמנטור תנפיק בבורסה – אני אקנה את המניה שלה. למה? כי אני מתעסקת עם המוצר. אני מכירה אותו. אני מכירה את הנישה שבה החברה פועלת ומעריכה שהשוק רק יגדל ולכן שהמניה לא תקרוס בפתאומיות. אני עוקבת אחרי ההתנהלות שלה. אני מכירה את המתחרות שלה, ואם תעלה מתחרה שתתחיל לתת לה פייט – אני אדע גם מזה ואדע לעקוב גם אחרי זה.

מניה קיימת שאני לא אקנה

למרות שלא מעט אנשים אמרו לי "תקני [מניית] טסלה" ולמרות שאני באמת רואה יותר ויותר טסלות על הכביש – אני לא רוצה לקנות מניית טסלה. אני בכל מקרה מושקעת בה כחלק ממדד S&P500 (מניית טסלה נכנסה אליו ב-2020), אבל אני לא רוצה לקנות אותה באופן עצמאי.

הסיבה היא אלון מאסק. הוא משיגענע לי מדי, ויש שיגידו שזה כל היופי ושהחברה עובדת ומביאה ביצועים – אבל החברה ומאסק הם היינו הך, ואני לא מרגישה מספיק בטוחה לשים את הכסף שלי עליו. האם אני אפסיד מזה? סביר שכן. אבל בחירת מניות לעצמי היא לא רק כלכלה, היא גם רגש.

קרנות מחקות מדד – מה שיועץ ההשקעות צריך היה לעשות איתי בפגישה

בדיעבד, מה שהייתי עושה במקום יועץ ההשקעות מתחילת הפגישה, היה לעצור את הפגישה ולהגיד לי שאני לא חייבת להשקיע במניות כדי לשים כסף בשוק ההון. מי שלא מכיר בכלל את שוק ההון בטוח שהכל זה מניות, וזה ממש לא ככה. אם רוצים לפתוח תיק בשוק ההון (ולא קופת גמל להשקעה), יש דרכים יותר פשוטות.

הלואי שבפגישה היועץ היה מספר לי על המוצר המדהים מדדים, ואז על קרנות מחקות מדדים, והיינו בוחרים כמה ביחד. הנה 6 מדדי מניות שלמשקיע המתחיל כדאי להכיר.

מדדי מניות הם דרך להשקיע במספר מסויים של מניות, ביחד. למניות יש קשר כלשהו. למשל המדד הכי מוכר בעולם הוא S&P500, שכולל את 500 החברות הכי גדולות בארה"ב. מדד אחר הוא ת"א 125, שכולל את 125 החברות הגדולות בישראל.

יש גם מדדים שכוללים חברות ששייכות לסקטור כלשהו, למשל חברות הטכנולוגיה הגדולות ביותר בארה"ב, מדד חברות אנרגיה מתחדשת, או מדדים למניות דיווידנד.

למה אני מעדיפה להשקיע במדדים ולא במניות

1. אני לא מכירה מספיק מניות שאני בטוחה לגביהן. כאלו שאני מכירה את התחום בו הן פועלות ושאני מכירה את החברה עצמה.

2. מדדים מחקים את התנועה במשק. הדוגמה שנפתלי הורוביץ נתן בפודקאסט מעולה בעיני: תחשבו על שני בני שמונים שנכנסו לשוק ההון בשנות ה-60. אחד השקיע בחברות הכי גדולות שהיו אז: ג'נרל מוטורס, חברות פלדה ורכבים. השני השקיע במדד ה-S&P500.

לזה שהשקיע במדד – יש היום יותר כסף. ג'נרל מוטורס היתה החברה הכי גדולה בבורסה בארה"ב בשנות ה-60. היום היא נכנסת ויוצאת מרשימת 500 החברות הגדולות.

מתי מניות עדיפות על מדדים

גם לשאלה הזאת יש יותר מדרך אחת להגיע לתשובה. המשמעותי ביניהם הוא פרק הזמן שאתם מחזיקים. אני מחזיקה את המדדים שלי מעכשיו ועד אנאאערף. אני מתכוונת למכור את התיק כשאני אצטרך אותו, ובינתיים אני צוברת.

לא פעם, תיק השקעות עם מניות צריך לנהל יותר. יש פה מאמר שלם על איך לנהל תיק השקעות. במדדים כשקורה משהו לחברה, היא יכולה פשוט לצאת מהמדד, ושחברות אחרות במדד יגנו עליך מיותר מדי הפסד.

החיסרון של זה כמובן הוא שאם מניה אחת מזנקת, יתר המניות ימתנו את הזינוק ואת הרווח. מאחר שאני משחקת לטווח הרחוק, אני מעדיפה לקחת את הסיכון להרוויח פחות מזינוקים של מניות אם זה אומר שאני פחות חשופה להפסדים מהצלילות שלהן.

אם אתם רוצים לעקוב אחרי המניות שלכם בתדירות גבוהה יותר במקום להחזיק ולתת לזמן לעשות את שלו – יכול להיות שלהוסיף מניות לתיק ההשקעות יהיה הדבר הרווחי יותר. לי אישית, כרגע, זה לא מתאים.